경쟁 커피전문점 관계자는 “스타벅스를 빼놓고 국내 커피전문점 시장의 성장을 논할 수 없다”고 평가했다.

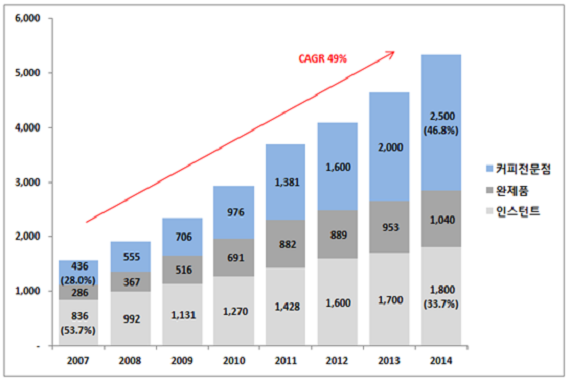

농림축산식품부는 “1990년대 말 에스프레소 커피와 테이크아웃(Take Out) 커피문화가 국내에 소개된 이후 커피전문점 시장이 급성장했다”고 전했다. 10년 전만 해도 전체 커피시장의 과반(53.7%)을 점유했던 인스턴트커피는 20% 이상 점유율이 하락하며 커피전문점에 ‘왕좌’를 내줬다.

2007년 규모가 4300억 원이었던 커피전문점 시장은 3년 만인 2010년 9700억 원으로 2배 이상 커졌다. 2011년에는 1조 원을 돌파했고, 2013년에는 2조 원, 2014년에는 2조 5000억 원으로 폭발적인 성장 곡선을 그렸다. 외식업계는 2016년 들어 커피전문점 시장 규모가 3조 원을 넘은 것으로 보고 있다. 통계청에 따르면 2014년 기준 커피전문점 등 ‘비알코올 음료점’으로 등록된 사업체 수는 5만 5000개에 달했다.

국내 커피전문점의 ‘패권’은 스타벅스가 쥐고 있다. 1997년 9월 미국법인인 Starbucks Coffee International, Inc가 신세계그룹 이마트와 공동 투자해 만든 스타벅스커피코리아는 설립 20년 만인 지난해 말 서울 강남구 청담동에 1000번째 매장을 오픈했다. 1999년 서울 이화여자대학교 앞에 1호점을 낸 스타벅스는 한국 공략에 성공한 대표 기업으로 꼽힌다.

2013년 4821억 원을 벌어들인 스타벅스는 2014년 6170억 원, 2015년 7739억 원의 매출을 올렸다. 이 같은 성장세가 지속된다면 스타벅스는 2017년 내 매출 1조 원을 무난히 달성할 전망이다. 수익성도 좋아 매년 수백억 원의 영업이익을 내고 있는데 2015년 기준 스타벅스커피코리아의 이익잉여금은 1700억 원으로 나타났다. 스타벅스는 매출 원가 대비 2배 이상의 마진을 남기고 제품을 팔고 있다. 경쟁 커피전문점 관계자는 “스타벅스를 빼놓고 국내 커피전문점 시장의 성장을 논할 수 없다”고 평가했다.

업계 관계자들은 스타벅스의 성공 비결로 높은 브랜드 인지도와 100% 직영 전략을 꼽았다. 스타벅스는 한국을 포함한 전 세계에 2만 3000개의 직영점을 두고 있으며, 총 매출만 200억 달러(한화 약 23조 원)에 달하는 글로벌 브랜드다. 앞의 관계자는 “스타벅스가 미국식 커피문화를 한국에 이식해 정착시켰고, 소비자들의 입맛도 그에 따라 길든 측면이 있다”며 “브랜드 파워가 강해 독주를 막긴 쉽지 않을 것”이라고 진단했다.

커피시장 점유율 및 매출 변화 추이. 농림축산식품부 제공

100% 직영 시스템인 스타벅스는 가맹점이 없어 점포 확장에 제한이 없다. 경쟁업체 관계자들에 따르면 국내에서 운영 중인 대다수 커피 프랜차이즈는 가맹사업자에 속한다. 즉 본사가 일반 가맹점주에게 커피 원자재 등을 공급하고, 가맹점주는 점포를 운영해 수익을 올리는 구조다. 점포 수 기준 1위 업체인 이디야커피와 카페베네, 엔제리너스, 투썸플레이스 등은 소수의 직영점을 두고 사실상 가맹사업을 벌이고 있다. 이들 업주는 소속 가맹점주의 영업권을 보장해야 하는데 예를 들어 서울 중구에 ‘이디야커피 중구점’이 있다면 반경 100m 이내에 또 다른 이디야커피가 들어설 수 없다.

반면 스타벅스는 직영점이기 때문에 점포 확장에 제약을 받지 않는다. 서울 중심가 알짜 상권마다 똑같은 스타벅스 매장이 서너 곳씩 들어설 수 있었던 이유다. 스타벅스 관계자는 “전 세계 모든 매장이 직영으로 운영되고 있으며, 각 상권을 분석해 수익성이 있다고 판단되는 지역마다 입점하고 있다”고 밝혔다. 스타벅스의 이 같은 ‘영토 확장’은 법인의 부동산 비용 증가로 귀결되는데 2015년 기준 스타벅스커피코리아는 건물 임차보증금으로 1961억 원, 임차료로는 1451억 원을 각각 지출했다.

일부 대기업 계열 브랜드를 제외하고 높은 보증금과 임차료를 지급하면서 이익을 낼 수 있는 커피전문점은 많지 않다. 비록 커피전문점이 소규모 자본으로 창업이 가능하고, 낮은 진입 장벽을 형성하고 있는 것은 맞지만, 안정적인 영업망과 프로모션에 필요한 자본을 갖춘 대기업을 상대하기엔 역부족이라는 지적도 적지 않다.

무엇보다 커피산업은 식품업종 가운데 가장 트렌드에 민감한 것으로 알려져 있다. 대기업 관계자는 “불과 1년 만에 유행이 바뀌는 곳이 커피업계”라며 “국내 커피 시장이 성숙하면서 소비자들의 수준이 높아졌고, 입맛을 만족시킬 만한 신메뉴를 내놓지 못하면 업계에서 도태될 수밖에 없는 것이 현실”이라고 지적했다.

이미 유명 커피전문점들은 지난해부터 기존 커피전문점과 차별화된 고급 커피전문점을 잇따라 선보이고 있다. 스타벅스의 프리미엄 콘셉트 매장인 ‘포워드 매장’ 등이 대표적이다. 커피 주 소비층인 30~40대를 중심으로 ‘스페셜티커피’ 등 고급 커피에 대한 니즈가 증대된 상황에서 향후 어떤 브랜드가 프리미엄 시장을 선도하느냐에 따라 커피시장 판도는 달라질 수 있다.

국내 커피전문점의 ‘패권’은 스타벅스가 쥐고 있다. 1997년 9월 미국법인인 Starbucks Coffee International, Inc가 신세계그룹 이마트와 공동 투자해 만든 스타벅스커피코리아는 설립 20년 만인 지난해 말 서울 강남구 청담동에 1000번째 매장을 오픈했다. 사진은 강남구 청담동 소재 스타벅스 매장.

지금 이 시각에도 새로운 커피전문점이 전국 곳곳에 들어서고 있다. 스타벅스는 1000호점을 돌파한 지 불과 한 달 만에 8곳의 매장을 신설했다. 경쟁업체인 이디야커피의 성장세는 더 놀랍다. 한국거래조정원에 따르면 2013년 873개였던 매장은 2014년 1250개, 2015년 1584개로 2배 가까이 늘었다. 지난해에는 2000개 매장을 돌파하면서 저가 커피시장의 ‘지배자’로 군림했다.

그러나 수익성에 대한 의문은 남아 있다. 이디야커피의 가맹점주 1인당 연평균 매출은 2013년 2억 4700만 원에서 2014년 2억 5200만 원으로 늘었다가 2015년에는 2억 3900만 원으로 감소했다. 카페베네의 상황은 더 심각하다. 2013년 4억 2300만 원이었던 점주 1인당 매출은 2014년 3억 6400만 원, 2015년 3억 800만 원으로 폭락했다. 또 다른 대기업 관계자는 “(카페베네는) 빠른 점포 확장에 따른 품질 관리 문제도 있었지만 미디엄 로스팅 등 트렌드를 너무 앞서 나가려다 실패한 케이스”라고 설명했다. 투썸플레이스, 엔제리너스 등 다른 대기업 계열 전문점도 같은 기간 매출 하락을 겪었다.

지난 10년간 커피전문점 시장이 급성장했음에도 불구하고 수익성에 대한 우려가 해소되지 않으면서 지난해 기업 인수합병(M&A) 매물로 나왔던 할리스커피는 최종 매각이 무산됐다. 탐앤탐스커피는 최근 ‘원가 상승’ 등을 이유로 커피값 인상을 결의했지만 업계의 동참 의지는 보이지 않는다. 탐앤탐스커피는 2015년 가맹점 폐점률이 9.4%로 대형 커피전문점 가운데 카페베네(14.6%)에 이어 2위를 기록했다. 같은 기간 이디야커피의 폐점률은 1%에 불과했다.

업계 관계자들은 스타벅스의 ‘독주’가 불가피한 상황에서 ‘차별화된 서비스’를 통해 커피시장에서 살아남을 수밖에 없다고 말했다. 한 예로 투썸플레이스는 ‘디저트 카페’라는 콘셉트를 유지하며 경쟁 브랜드 가운데 가장 높은 평균 매출(4억 9700만 원)을 기록했다. CJ푸드빌 관계자는 “소비자가 점차 세분화되는 가운데 업체마다 장점과 특색을 드러낼 수 있다면 소형 카페라도 살아남을 수 있다고 본다”고 말했다.

강현석 기자 angeli@ilyo.co.kr