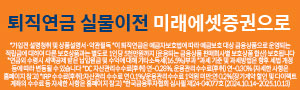

지난 5월 13일 김형 대우건설 사장(오른쪽)이 반포3주구 조합사무실을 방문해 조합 관계자와 면담하고 나오고 있다. 사진=대우건설 홈페이지

산업은행은 2010년과 2011년 두 차례에 걸쳐 대우건설 지분 50.75%를 3조 2000억 원에 인수했다. 산업은행은 2018년 1월 대우건설을 호반건설에 매각하려 했으나 호반건설이 인수 포기의사를 밝히며 무산된 바 있다. 이후 산업은행은 지난해 구조조정 전담 자회사 KDB인베스트먼트를 출범, 보유 중인 대우건설 지분 전량을 넘겼다.

대우건설을 넘겨받은 KDB인베스트먼트는 2019년 7월 출범 기자간담회에서 대우건설 매각 계획에 대해 “지금은 없다”며 “경쟁력 강화를 우선과제로 보고 있다”고 밝혔다. 이동걸 산업은행장 역시 같은 해 10월 국정감사에서 대우건설 매각 계획에 대해 “지난 매각에 실패했을 때(호반건설 인수 무산) 잠재적 매수자를 모두 접촉한 상황이었기 때문에 단기간에 재매각을 성사시키기 어렵다”며 “2년 정도 거쳐 시기가 좋아지면 매각할 것”이라고 언급했다. 대우건설 매각을 장기적으로 보고 있다는 설명이다.

그러나 시장에서는 KDB인베스트먼트가 대우건설의 비핵심 자산 매각을 시도하고 있으며, 이후 중견 건설사에 인수될 것이라는 풍문이 돌았다.

상황이 이렇자 지난 5월 19일 반포3주구 재건축 합동설명회에서는 이대현 KDB인베스트먼트 대표이사가 대우건설 홍보 영상에 등장했다. 홍보 영상이었다는 점에서 이대현 대표의 등장은 이례적이라는 평가가 나왔다. 영상에서 이 대표이사는 “매각을 서두르기보다 대우건설 가치를 높이는 데 주력할 것”이라고 언급했다. 이와 관련, 대우건설 관계자는 “대주주가 직접 매각설을 불식한 것”이라고 전했다.

한편 대주주인 산업은행이 직접 나서면서 매각설은 사그라들었지만, 대우건설 새주인 찾기라는 오래된 숙제는 쉽게 정답을 찾기 어려운 상황이다. 산업은행이 대우건설을 매각하기 위해서는 재무구조를 개선하는 동시에 ‘덩치’를 줄여야 해, 그 과정이 순탄치 않을 것으로 관련 업계는 내다보고 있다.

대우건설은 지난 5월 3일 2년 만에 다시 대기업 집단에 이름을 올렸다. 산업은행이 손 놓고 있는 사이 자산총액이 연결재무제표 기준 지난해 말 9조 6976억 원에서 올해 1분기 자산총액 10조 100억 원으로 오히려 증가했다. 재무구조 개선 작업 또한 업황 악화로 어려운 상황이다. 대우건설은 지난해 영업이익 3641억 원을 기록, 전년(6287억 원) 대비 42.1% 감소했다.

다만 산업은행은 대우건설 매각과 관련해 기존 계획을 그대로 고수하고 있다는 입장이다. 산업은행 관계자는 “회사의 가치를 높이는 방법으로 매각을 하기 위한 작업을 계속 하고 있다”며 “재무구조 개선을 우선순위로 두고 있다”고 전했다.

여다정 기자 yrosadj@ilyo.co.kr