| ||

삼성과 KCC의 삼성에버랜드 지분 거래 배경을 놓고 여의도가 술렁이고 있다. 일반적인 비즈니스 차원의 거래로는 이해할 수 없는 점들이 많기 때문이다. 먼저 CJ 신세계 등 범 삼성가 기업집단들이 삼성생명 지분을 잇달아 매각하며 삼성에서 멀어지는 과정에서 삼성이 느닷없이 범 현대가의 손을 잡은 점이 가장 눈길을 끄는 대목이다. 하지만 배경에 대해서는 양 그룹의 오랜 인연을 살피면 고개가 끄덕여진다.

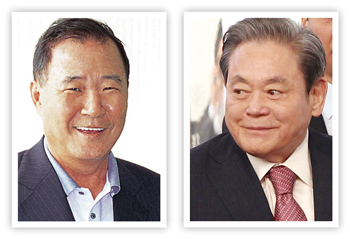

이병철 삼성 창업주와 정주영 현대 창업주 시절부터 두 가문 사이는 돈독했다. LG나 GS, SK그룹도 있지만 대한민국 최고의 재벌가문은 단연 삼성과 현대다. 1936년생인 정상영 KCC 명예회장은 1942년생인 이건희 삼성 회장보다 불과 여섯 살 많다. 일찍이 창업회장을 보필한 두 사람이 모르는 사이일 리 없다.

3대째인 이재용 삼성전자 사장과 정의선 현대차그룹 부회장은 ‘호형호제’ 사이이기도 하다. 이 사장이 삼성전자 경영전면에 등장하면서 삼성그룹 임원들이 르노삼성의 SM 시리즈 대신 그랜저, 오피러스, 에쿠스 등 현대·기아차를 회사 차량으로 본격적으로 이용하기 시작한 것은 유명한 일화다. 현대차와 KCC그룹 사이도 돈독하다. ‘삼성-현대차-KCC’라는 삼각 연결고리가 생긴다.

그럼 왜 직접 가까운 현대차그룹이 삼성을 돕지 못했을까. 현대차그룹의 후계구도는 아직도 진행 중이다. 정의선 부회장이 글로비스를 지배하고 있지만, 아직 현대차 기아차 현대모비스 등 그룹 핵심 계열사에 대한 지배력은 약하다. 게다가 현대차와 삼성의 시너지도 애매하다. 물론 자동차용 전자장치 부문에서 삼성과 협력이 가능해 보이지만, 자동차용 전자제품과 삼성의 주력 전자제품은 영역이 다르다.

| ||

| ▲ 정상영 KCC 명예회장(왼쪽)과 이건희 삼성 회장. | ||

하지만 ‘숫자’를 중요하게 따지는 여의도에서는 이번 거래를 그리 탐탁하지 않게 보고 있다. 이번 거래에 연관된 상장사인 삼성카드나 KCC 입장에선 모두 남는 장사가 아니기 때문이다.

KCC는 지난 2011년 7월 6370억 원 규모의 (주)만도 주식을, 2011년 12월에는 2400억 원 규모의 현대차 주식을 매각했다. 지난해 만도와 현대차의 현금배당수익률은 약 0.8%. 그런데 삼성에버랜드의 지난해 배당금은 주당 5000원이다. KCC의 삼성에버랜드 지분 인수가인 주당 182만 원을 기준으로 현금배당수익률은 0.27%다. 배당수익만 세 토막이 난 셈이다.

게다가 만도와 현대차는 성장성이 높은 상장기업이라 향후 주가상승에 따른 차익기회도 있다. 하지만 삼성에버랜드는 성장성이 크지 않은 비상장기업이다. 주가 상승 여부를 측정하기도 어렵고 주식을 처분하기도 까다롭다. 숫자만 보자면 이래저래 살 만한 자산이 아닌 셈이다. 그렇다고 삼성에버랜드를 좌지우지할 정도의 지분율도 아니다.

지분을 판 삼성카드 역시 마찬가지다. 장부가보다 15% 싼 값에, 즉 100원짜리를 85원에 매각함으로써 그만큼 자산가치에서 손해를 봤다. 그동안 삼성카드 주가의 핵심재료는 삼성에버랜드 지분을 어떻게 현금화하느냐에 크게 출렁였다. 시장에서는 은근히 삼성에버랜드의 상장을 바랐지만, 설령 상장이 어렵다 하더라도 다른 계열사 등에 장부가보다는 높은 값에 팔아 기업가치를 높일 것으로 예상했다. 가뜩이나 정부의 각종 수수료 규제로 신용카드사의 수익환경이 악화되고 있는 상황이어서 투자자들의 실망은 크다. 지난주 삼성카드 주가는 7%가량 하락했다.

그렇다고 삼성-KCC의 사업협력 효과라는 것도 딱히 계산하기 애매하다. 이번 거래로 당장 KCC의 삼성에 대한 납품이 급증할지는 두고 봐야 한다. 실질적인 지주사 지분을 갖고 있다고 해서 계열사들이 일제히 거래해주기는 어렵기 때문이다. 공정거래법이 괜히 있는 게 아니다.

이러다 보니 국제신용평가사들도 신용등급을 조정하지는 않지만 혹평을 내놓고 있다. 특히 KCC에 초점이 맞춰져 있다.

스탠더드앤드푸어스(S&P)는 “KCC의 삼성에버랜드 지분인수 계획이 동사의 장기 기업 신용등급 및 채권등급에 미치는 영향은 없다. 하지만 명확한 인수 근거가 부족하다는 점과 인수한 지분에 대한 향후 계획을 예측하기 어렵다는 점을 감안했을 때, 취약한 기업 지배구조를 보여주고 있다”고 밝혔다. S&P는 또 KCC가 삼성에버랜드 지분을 인수할 경우 보유현금은 감소하는 반면 차입금은 증가할 가능성이 있어 재무건전성에 어느 정도 부정적인 영향을 미칠 것으로 판단했다.

무디스(Moodys)도 마찬가지다. 크리스 박 무디스홍콩 부사장은 KCC에 대해 “향후 시너지 효과가 제한적이고 유동성을 약화시킬 수 있어 신용도에 부정적”이라며 “특히 현재 재무상태는 Baa2 등급을 유지할 수 있는 여지가 많이 남지 않아 차입금 조달을 통한 추가 인수 또는 예상보다 규모가 큰 설비투자 등의 경우가 생기면 등급 하향 압력을 받을 수 있다”고 평가했다.

익명의 증권사 애널리스트는 “사실 KCC가 덩치는 크지만 그에 걸맞은 주주나 투자자 대상 활동은 거의 안하는 편이다. 왜 굳이 상장을 했는지 의심스러울 때도 있다”면서 “KCC 주가가 저평가돼 있음에도 주가가 잘 오르지 않는 데는 폐쇄적인 기업문화와 경직된 지배구조가 한몫을 하고 있다”고 털어놨다.

KCC의 올 3분기 말 순자산, 자본총계는 5조 4500억여 원이다. 자산의 질도 좋다. 팔 수 있는 금융자산만 2조 원이 넘지만 유동부채는 6554억 원에 불과하다. 하지만 시가총액은 3조 원 안팎에 머물고 있다. 연간 3000억~4000억 원 순이익을 내는 수익력을 감안해도 주가수익비율(PER) 기준 10배가 채 되지 않는다.

시가총액 70위 안팎의 대형주인 KCC에 대한 최근 1년 증권사 리포트는 8개 증권사가 겨우 15건만 내놨을 뿐이다. 싼값에 삼성에버랜드 지분을 인수했지만 지난주 KCC 주가는 되레 하락했다. 종합하면 결국 KCC와 삼성에버랜드의 거래는 해당 회사 투자자보다는 회사, 구체적으로 오너 일가의 이익에 초점이 맞춰줬던 셈이다.

최열희 언론인